Découvrez les lauréats des Trophées C.R.A 2025, l'événement national dédié à la reprise et transmission d’entreprise, en présence de la Ministre. Portraits, chiffres clés et témoignages de repreneurs.

Accueil > S'informer > Blog > Cession > Transmission d’Entreprise : Stratégies et Fiscalité pour une Succession Familiale Réussie

Alors que vous approchez de la retraite, vous vous interrogez sur la cession de votre entreprise. Quel futur repreneur ? L’un de vos salariés ? Avez-vous imaginé qu’un membre de votre famille puisse assumer ce rôle ? La question mérite d’être posée à votre entourage. La transmission d’une entreprise familiale offre une multitude d’avantages, tant sur le plan opérationnel que fiscal. Elle apporte également la mise en commun des talents, du réseau professionnel de la famille. Il est donc impératif d’envisager cette option, mais surtout de planifier chaque étape du projet méticuleusement pour assurer sa réussite.

Avant de chercher un repreneur pour la cession, l’identification d’un potentiel successeur parmi votre cercle familial est une étape cruciale. Approchez en premier lieu les enfants, la fratrie, les cousins, neveux, etc.

Parmi vos salariés, certains travaillent-ils déjà dans l’entreprise ? C’est la première étape. Seraient-ils motivés pour prendre la suite ? S’ils sont déjà impliqués dans les activités quotidiennes, ils pourraient être bien positionnés pour prendre la relève. Sonder individuellement chaque membre de la famille susceptible de récupérer la société est indispensable pour identifier les potentiels intéressés.

Les commerces familiaux ont souvent une culture d’entreprise unique et des valeurs familiales qui leur sont propres. Par conséquent, lors du processus de vente le prix peut être négocié de manière à préserver les relations. En tenant compte par exemple des besoins financiers des membres de la famille. La mise en œuvre d’un prix adapté peut également être influencée par le désir de maintenir la pérennité et le succès de l’entreprise familiale.

Cédez ou reprenez une entreprise avec succès !

Accédez à des ressources essentielles et un réseau d'experts pour vous accompagner dans votre projet.

Rejoignez l'Association des Cédants et Repreneurs d'Affaires dès aujourd'hui et transformez votre ambition en succès entrepreneurial.

🤝 Découvrez notre accompagnement !

La donation est un acte juridique par lequel une personne donne un bien de sa propre initiative à une autre personne sans attendre de contrepartie ou de compensation en retour. Dans une cession de commerces, transmettre sa société à la famille s’effectue par donation simple ou par donation-partage. Dans le premier cas, il s’agit de céder à un seul héritier. Dans le second, les biens sont partagés de façon équitable entre plusieurs enfants.

Lors d’une transmission d’entreprises familiales, il est possible de transférer ou céder des titres à d’autres membres de la famille. Que ce soit par donation, vente ou tout autre arrangement, les titres font référence aux parts ou aux actions de l’entreprise. S’agissant de la donation, il peut s’agir de parts en pleine propriété ou par un démembrement de propriété.

Elle concerne les parts sociales d’une société. Lorsqu’une personne détient des parts sociales, elle possède alors une part de propriété. Elle possède certains droits au sein de la structure, tels que le droit de vote lors des assemblées générales, le droit de recevoir une part des bénéfices distribuables. Dans ce cas, le chef d’entreprise cède, de son vivant. Les revenus et les usages reviennent entièrement aux bénéficiaires.

Elle implique de diviser les droits de propriété des parts sociales d’une structure entre un usufruitier et un nu-propriétaire. L’usufruitier a le droit d’utiliser et de percevoir les revenus des parts sociales. Tandis que le nu-propriétaire conserve la propriété, mais n’en jouit pas. Cette technique permet au cédant de transmettre progressivement les titres tout en conservant le contrôle de la société et d’anticiper sereinement la cession.

Dans le cas où il transmet à un seul de ses enfants, les autres héritiers directs se verront verser une compensation par le bénéficiaire. Ou bien, le donateur devra effectuer des dons compensatoires à ses autres enfants.

Lors d’un transfert d’entreprises familiales, le prix peut être structuré de manière à minimiser les charges fiscales pour les parties impliquées. Diverses stratégies peuvent alors être mises en œuvre pour minimiser les droits de donation tout en assurant la pérennité de la structure.

Dans un projet de transmission de sociétés familiales par donation, des abattements sur les droits peuvent être appliqués. Si le donateur a moins de 70 ans au moment de la donation en pleine propriété, un abattement de 50 % est généralement appliqué sur les droits de donation. Cela signifie que la valeur des biens donnés est réduite de moitié pour le calcul des droits à payer. Que le commerce soit transféré à l’un des salariés membre de la famille ou à un tiers.

Dans le cas d’un démembrement de propriété, les droits de donation sont calculés sur la valeur de la nue-propriété et non sur la valeur totale du bien. Cette valeur varie avec l’âge du donateur selon un barème défini par le fisc. Par exemple, si le dirigeant a 55 ans au jour de la donation, la valeur de la nue-propriété sera de 50 % de la valeur totale du bien. A son décès, le ou les bénéficiaires récupèrent l’entreprise sans avoir à payer de droits supplémentaires.

Dans le cadre d’une cession d’entreprise, il est également possible que les droits et frais liés à la donation soient payés par le donateur lui-même. Et sans que cela ne soit considéré comme une nouvelle donation. Ce qui peut être une bonne opération pour réduire les coûts fiscaux.

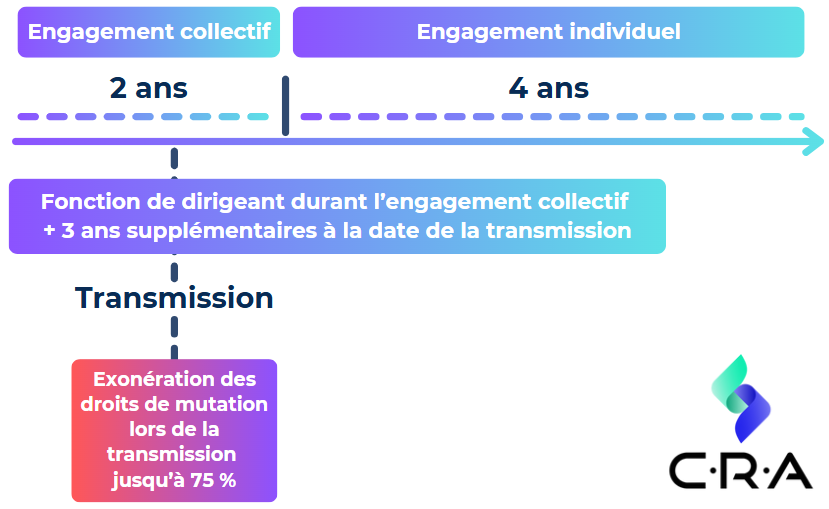

Le Pacte Dutreil constitue une autre option avantageuse pour un projet de cession de sociétés. Ce régime de faveur exige la mise en place d’engagements collectifs et individuels portant sur les titres des sociétés. Il est introduit dans la loi de finances de 2001 et modifié par la loi PACTE [Plan d’Action pour la Croissance et la Transformation des Entreprises] en 2019. Il permet aux dirigeants souhaitant transmettre leurs sociétés de bénéficier d’un abattement de 75 % sur la valeur des biens transmis.

projet de cession de sociétés. Ce régime de faveur exige la mise en place d’engagements collectifs et individuels portant sur les titres des sociétés. Il est introduit dans la loi de finances de 2001 et modifié par la loi PACTE [Plan d’Action pour la Croissance et la Transformation des Entreprises] en 2019. Il permet aux dirigeants souhaitant transmettre leurs sociétés de bénéficier d’un abattement de 75 % sur la valeur des biens transmis.

Toutefois, la structure doit être une entreprise commerciale, artisanale, libérale, industrielle ou agricole. Plusieurs conditions doivent être respectées, notamment :

La transmission d’entreprises familiales offre divers avantages, notamment une continuité opérationnelle et des avantages fiscaux. Cependant, il est crucial de planifier soigneusement un tel projet de cession. Si aucun membre familial ne souhaite reprendre l’entreprise, pourquoi ne pas se tourner vers les salariés déjà présents ? La vente à un tiers devient la meilleure option, surtout pour diversifier les actifs familiaux. L’assistance d’un professionnel qualifié dans la cession d'entreprise, comme un expert du C.R.A, est essentielle à chaque étape du processus de vente, notamment en ce qui concerne la négociation du prix.

Découvrez les lauréats des Trophées C.R.A 2025, l'événement national dédié à la reprise et transmission d’entreprise, en présence de la Ministre. Portraits, chiffres clés et témoignages de repreneurs.

La garantie de passif est un pilier incontournable des transactions commerciales et des fusions-acquisitions.

Le protocole d’accord vient clôturer la phase de négociation en concrétisant les résultats des échanges entre le repreneur et le cédant.